La diferencia fundamental [de la cultura obrera] con la cultura de los intelectuales que tan odiosa me resultaba es el principio de modestia. El militante obrero, el representante obrero, aunque sea culto, es modesto porque, se podría decir, reconoce que existe la muerte, como la reconoce el pueblo. El pueblo sabe que uno muere. El intelectual es una especie de cretino grandilocuente que se empeña en no morirse, es un tipo que no se ha enterado que uno muere, e intenta ser célebre, hacerse un nombre, destacar… esas gilipolleces del intelectual que son el trasunto ideal de su pertenencia a la clase dominante.

Antonio Turiel

El colapso de la producción

Queridos lectores,

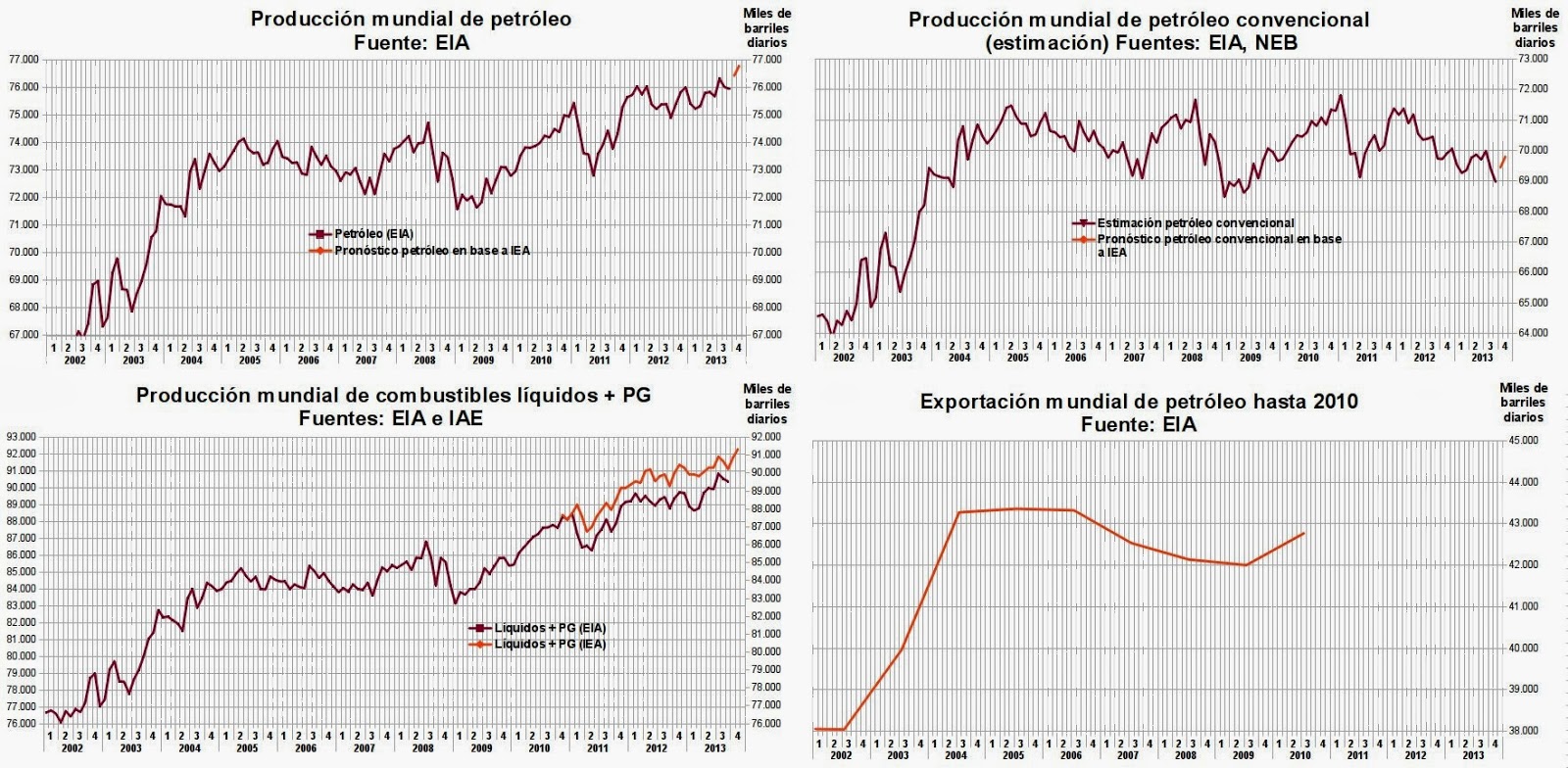

El perturbador artículo de Gail Tverberg sobre la actual tendencia de las grandes compañías petroleras a desinvertir en el llamado upstream, es decir, en exploración y desarrollo de nuevos yacimientos (encontrarán su traducción al castellano aquí) lleva a una profunda reflexión sobre el futuro inmediato de nuestra sociedad. En el momento más crítico de la crisis energética las compañías petroleras lanzan la toalla. No es ninguna sorpresa. Hace cuatro años, en este mismo blog, explicábamos como algunas de estas compañías estaban abandonando la inversión en upstream. El espejismo del fracking (sobre todo en la busca del petróleo ligero de roca compacta, LTO por sus siglas en inglés) ha sido el último intento de continuar en el negocio. Como decía recientemente un analista del mundo del petróleo, EE.UU. tenía la necesidad de buscar un recurso por explotar porque no podía permitirse el lujo de dejar a la industria de explotación de hidrocarburos más potente del mundo sin trabajo, ya que las consecuencias sociales y económicas serían inasumibles. Así pues, se inventaron el milagro del fracking y con esta quimera han mantenido la ilusión de que se podía seguir adelante por el mismo camino durante estos cuatro años; gracias a las arenas bituminosas de Canadá, a los petróleos extrapesados de Venezuela y al LTO la producción de petróleo ha podido mantenerse estable en torno a los 76 millones de barriles diarios (Mb/d) desde hace tres años, y la de todos los líquidos del petróleo (incluyendo los líquidos del gas natural, PG en las gráficas que siguen) en torno a los 90 Mb/d, como muestran las siguientes gráficas de Telecomunista (encomiable su trabajo, que desde aquí felicito) que he tomado de un hilo de Burbuja.info:

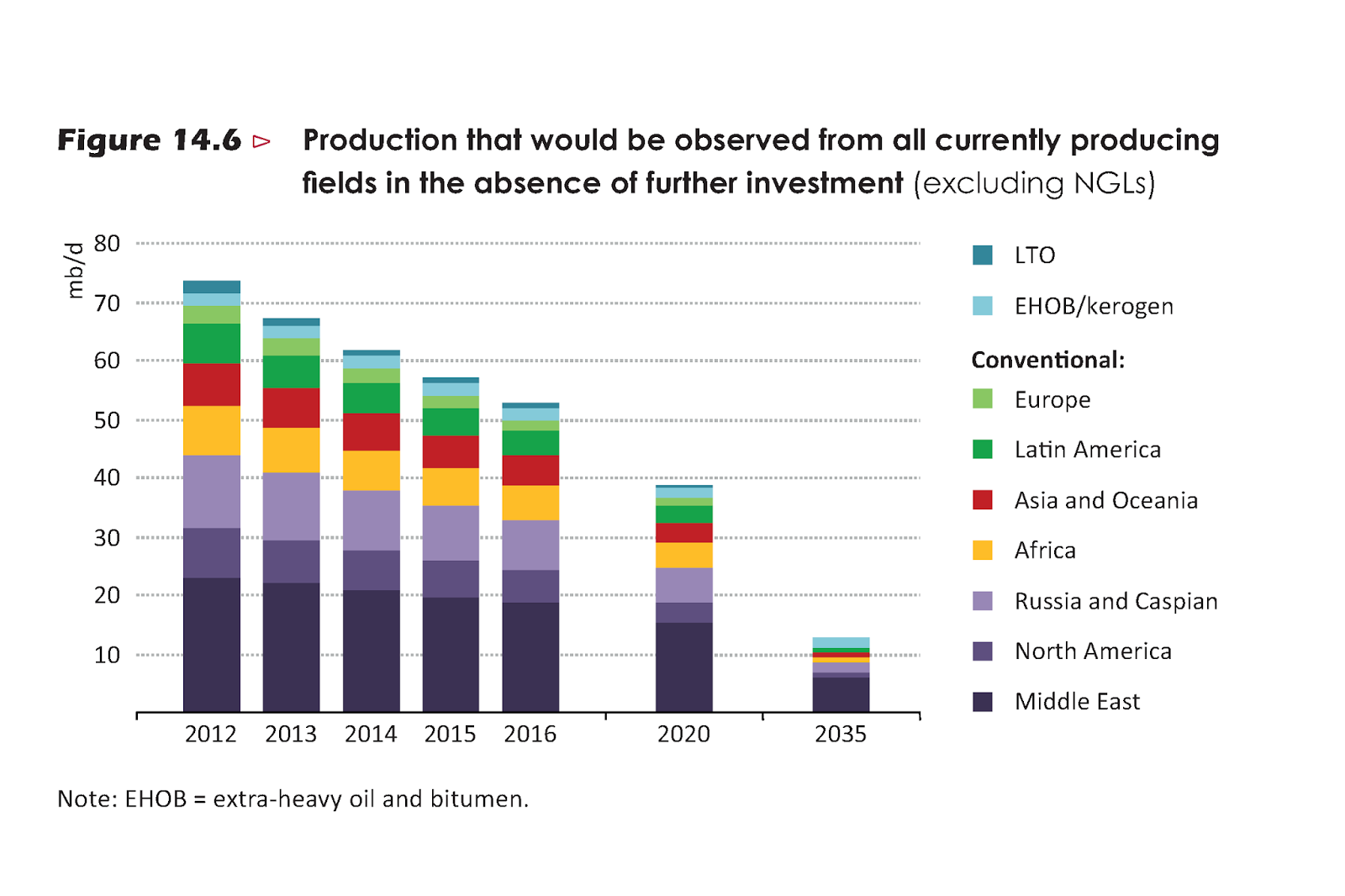

Sin embargo las mismas gráficas muestran que el petróleo convencional, después de una larga meseta de producción de poco más de 70 Mb/d de media al año que comenzó hacia 2004, y con fuertes subidas y bajadas siguiendo el ciclo económico, parece haber comenzado ya su inexorable descenso. No es nada nuevo: la meseta de producción ya sale en el informe de 2010 de la Agencia Internacional de la Energía (IEA por sus siglas en inglés; las otras siglas de las gráficas, EIA, corresponden a la Administración de Información sobre Energía del Departamento de Energía de los EE.UU.; observen que la Agencia Internacional de la Energía tiende a ser un poco más optimista que la EIA), y en el informe de 2012 se reconoce el inicio del declive del petróleo convencional. Peor aún, como ya explicamos al analizar el informe de 2013 la Agencia Internacional de la Energía avisa de que si no se producen las inversiones a tiempo la producción de petróleo puede caer rapidísimamente, ocasionando serios problemas.

¿Y cuál es la reacción a este aviso? Comienza a ser evidente hasta para el mundo de los negocios que el LTO de fracking está llegando a su final y ésta era la última apuesta. Ya está. No hay nada más; realmente nos hemos quedado sin opciones. Por supuesto que continuará la repetición absurda de los mismos memes, las mismas quimeras (los hidratos de gas un día, las pizarras bituminosas otro, el petróleo Ártico o incluso Antártico, los yacimientos pre-sal de Brasil, sus contrapartes en la otra orilla del Atlántico… lo mismo que lleva diciéndose durante un par de décadas o más) mientras otros sueñan que las renovables nos sacarán del hoyo (cosa poca verosímil a la luz de los problemas que discutimos en la serie de posts «Los límites de las renovables»), o con los reactores nucleares de fusión (que probablemente no serán viables nunca, ya sea por la vía ITER o por confinamiento inercial – ¡cuidado con las falseadas notas de prensa!), o los de 4ª Generación (sobre los que se experimenta desde hace 70 años sin que se resuelvan los problemas críticos que los aquejan) o con el uso del gas natural para automoción (que requeriría una inversión ingente no para la motorización sino para la distribución, cuando el pico del gas también está a la vuelta de la esquina), o con cualquier otra distracción que parezca que tenga algo que ver con la energía (ya sean tecnologías para baterías, el grafeno, el magnesio, o concentradores de energía infrarroja).

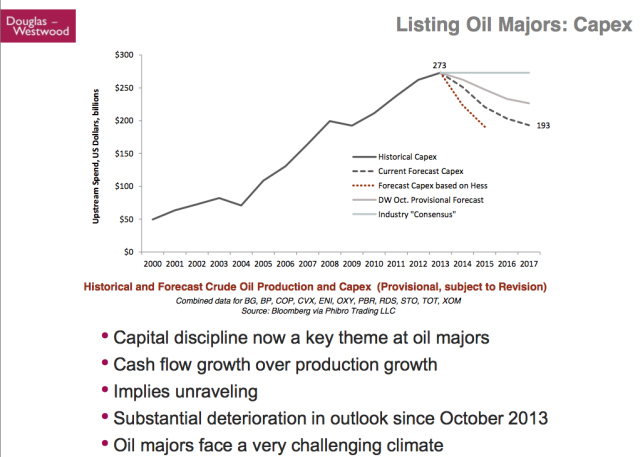

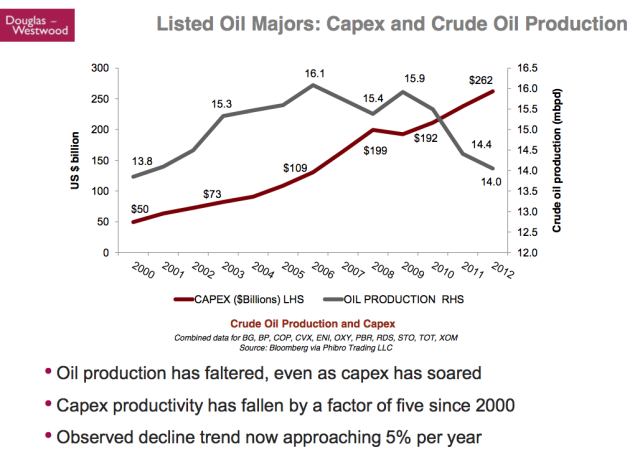

El caso es que las petroleras están exahustas, como se explicaba en el post precedente, y han comenzando una agresiva política de desinversión (vean, por ejemplo, esta presentación de Shell que resume sus resultados de 2013 y sus estrategias para 2014). En el post de Gail Tverberg se mostraba la gráfica de Steve Kopits que sintetiza la previsión de descenso de la inversión de las compañías multinacionales:

En el gráfico de arriba, la línea gris horizontal representa la inversión en bienes de capital de las petroleras privadas que se preveía hace bien poco, en octubre del año pasado, hace apenas 6 meses; la línea gris declinante, la revisión que se hizo ese mismo mes; la línea negra de trazos, la previsión actual; y la roja de puntos la que indican las últimas declaraciones de las compañías multinacionales: una caída total de alrededor de un 30% en sólo un año. Piensen que en realidad para mantener el statu quo la inversión en bienes de equipo tendría que ir creciendo con el tiempo, puesto que los recursos que van quedando son cada vez peores y requieren mayor esfuerzo, así que una caída de un 30% en la inversión anticipa una caída mucho mayor en la nueva producción, y no olviden que los campos actualmente en producción ya caen un 6% anual (según reconocía en noviembre la propia Agencia Internacional de la Energía).

Algún avispado especialista en energía se ha precipitado ya a decir que aquí no pasa nada, que la desinversión es fruto de un ciclo de sobreeinversión. Esta interpretación tiene un fallo fundamental, como destacaba el otro día Juan Carlos Barba: cuando se produce un exceso de inversión en una actividad productiva (porque los inversores ven un buen negocio y lo hacen crecer demasiado rápido) la producción sube mucho, más de lo que el mercado pide en realidad, y por tanto al final el precio cae; en ese momento los inversores salen del negocio y cae la inversión hasta que la cosa se estabiliza. Sin embargo, aquí lo que pasa es que mientras la inversión subía y subía la producción ha caído y el precio se ha mantenido.

Por tanto, la ramplona explicación de que se trata de un habitual ciclo de sobreinversión no se sostiene. No se preocupen: seguro que nuestros analistas económicos de cabecera ya encontrarán alguna alambicada explicación alternativa para justificar sus apriorismos; lo que sea antes que aceptar que el peak oil ya está aquí porque el peak oil era esto en realidad, que simplemente es a esto a lo que huele el peak oil.

Ciertamente estamos hablando de la desinversión de las compañías privadas y éstas sólo cubren un tercio del mercado mundial del petróleo, pero las compañías nacionales que suministran los otros dos tercios necesitan de las multinacionales para relanzar su propia producción, ya que están en pérdidas más que significativas (por ejemplo la mexicana Pemex o la noruega Statoil, pero es un fenómeno generalizado – fíjense en esta curiosa noticia sobre Arabia Saudita). Y la receta para salir de este atolladero, la misma que se repite machaconamente en todos los países con problemas de producción de petróleo ya sea México, Venezuela, Brasil, Argentina, Bahréin, Libia, Irán o Noruega, es abrirse a la inversión extranjera. Sin embargo, ¿quién entrará a invertir en esta plétora de nuevas y dudosas oportunidades? Los inversores naturales serían las grandes multinacionales del petróleo, pero justo éstas están huyendo de los yacimientos de dudosa rentabilidad y centrándose en los beneficios y en arrojar dividendos, en ir aumentando su rentabilidad aunque sea a costa de ir disminuyendo su tamaño. Peor aún: éstas se están deshaciendo de sus activos más dudosos. Tantos yacimientos a la venta por un lado junto con tantos países buscando inversión para sus explotaciones nacionales por el otro forman un exceso de oferta que proyecta más dudas sobre la rentabilidad y ahuyenta a los demás potenciales inversores. Es por tanto obvio que los problemas de las multinacionales del petróleo van a causar una fuerte caída de la inversión en petróleo a escala mundial tanto en el sector privado como en el público.

La consecuencia más directa de todo esto a corto plazo es que no habrá un cuarto ciclo de inversión como se aventuraba en el post de mi compañero Antonio García-Olivares: como la sociedad no puede tolerar precios más altos, las compañías no pueden adentrarse en la explotación de los recursos más caros. Por tanto, si no cambia la tendencia actual de desinversión no va a haber una meseta de producción de petróleo hasta 2040 como decía Antonio García-Olivares (con todo lo malo que ello ya sería), sino que el declive de la producción de todos los líquidos del petróleo (no sólo el petróleo convencional) va a comenzar de inmediato. De hecho, si no se actúa rápidamente la pérdida de inversión que ya están aplicando las compañías multinacionales y los previsibles movimientos que harán las nacionales puede conducir a una caída de la producción de todos los líquidos del petróleo de entre 5 y 10 millones de barriles diarios (hasta un 11% de lo que se produce ahora mismo) en un plazo inferior a los dos años. Si una caída tan rápida de esta magnitud se materializa los efectos sobre la economía pueden ser devastadores, y la capacidad de adaptación de los diferentes países dependerá de su capacidad de echar mano de otros recursos.

Por si todo lo anterior fuera poco hay un problema extra: la fuerte dependencia en el petróleo que tiene la extracción de otros recursos naturales, energéticos o no. Algunos de los yacimientos más extremos de carbón, de gas y de uranio requieren el uso de ingentes cantidades de carburantes para mover toda la maquinaria asociada; y como el carbón, el gas y el uranio barato también se están acabando el peso del combustible en los costes de producción está subiendo: fíjense por ejemplo que ahora mismo el coste del diésel usado en la extracción representa el 10% del precio del uranio. Y eso sin entrar en el impacto en el sector agrícola, fuertemente dependiente del petróleo, que afecta no sólo a la nula rentabilidad de los biocombustibles, sino a la alimentación humana. En lo que respecta a la extracción de minerales en general, los crecientes costes de producción (reflejo del mayor consumo de combustible a medida que los filones restantes tienen concentraciones de mineral más pobres) compromete la viabilidad de las explotaciones de muchos minerales (como muestra, este artículo las minas de oro podrían cerrar en seis meses si no sube el precio).

Alicia Valero escribió una extensa y detallada tesis hace unos años que en ocasiones cito en este blog, la cual usa una aproximación interesante para abordar el problema de la escasez de las materias primas ya sean energéticas o no. La idea consiste en calcular la exergía de cualquier materia, cuantificada como la cantidad de trabajo útil que representa para la sociedad. Esta aproximación exergética permite tratar el cenit de producción del cobre o del oro de la misma manera que el cenit del petróleo o del carbón. Esencialmente, nuestro problema no es sólo que la energía útil que nos llegue del petróleo o del uranio estén cayendo ya y que las del carbón y del gas estén a la vuelta de la esquina, sino que además la exergía de muchas materias primas fundamentales para nuestra sociedad (sea cobre o neodimio, acero o cemento) están ya cayendo o no muy lejos de hacerlo. La aproximación economicista que domina la visión de nuestra sociedad, tan alejada ella de la Termodinámica, sólo ve costes monetarios y ciclos de inversión, y es incapaz de reconocer que los techos de producción van bajando; simplemente creen que con más inversión se podría conseguir aumentar la producción, sin comprender que un montón de papeles de color verde no arrancan una pirita o un trozo de carbón del fondo de una mina. Para cuando la disminución de la producción de casi todo sea evidentemente menor que los niveles actuales los gurús de este credo al que llamamos Economía sacarán alguna de sus absurdas teorías ad hoc, reediciones de la vieja falacia del Peak Demand, y nos dirán que los gustos de la sociedad se han vuelto más austeros y que hemos decidido usar menos de todo por conciencia ecológica u otros motivos, como si la penuria fuera una elección. Nada nuevo desde Ésopo, vamos.

Dejando al margen ese pensamiento sociopático e ignorante de la realidad física, el escenario que se nos dibuja para nuestro futuro inmediato es el de La Gran Escasez. Si no se actúa ya la probabilidad de que experimentemos en los próximos años, incluso en un plazo de no demasiados meses, una transición fuertemente no lineal es muy elevado. El nivel de estrés del sistema es ahora altísimo; por todo el mundo están estallando conflictos donde la energía, sin ser siempre el factor fundamental, es uno de los factores importantes. Esto aumenta el riesgo de una caída repentina del flujo de energía y materiales; piensen, por ejemplo, qué pasaría si aumentasen las hostilidades con Rusia, país que se turna con Arabia Saudita en el primer puesto de la producción mundial de petróleo y que suministra el 26% del gas natural y más del 40% del petróleo que se consume en Europa. Piensen que pasaría si la actual y creciente inestabilidad en Bahrein o Yemen acaba degenerando en guerras civiles y se acaban contagiando a una Arabia Saudita donde los costes de producción crecen también al envejecer sus campos, comprometiendo su estabilidad presupuestaria y la paz social. O si Irán, Venezuela o Argelia acaban en una guerra civil. Además de la tragedia en los desgraciados países que sucumban, ¿se imaginan Vds. dónde irá el bienestar de Occidente cuando dejen de enviarnos puntualmente su petróleo y su gas natural?

Éste es un punto de no retorno en la Historia de la Humanidad. Las contradicciones de nuestro sistema económico no pueden soslayarse por mucho más tiempo, pero nuestros líderes siguen ensoñándose con la salida de la crisis y el retorno del crecimiento económico. Pero en muy poco tiempo tendrán que tomar medidas de urgencia para evitar que la sociedad colapse. Es fácil de prever que en cuanto nuestros gobernantes se den cuenta de que el necesario petróleo está dejando de fluir, fruto de la desinversión de las grandes compañías, los Estados entren en el capital de estas empresas para asumir los proyectos menos rentables. Tal medida garantizará un flujo mínimo de base para la actividad económica, pero será a costa de gravar impuestos muy superiores a los actuales, con lo que este último intento de mantener el status quo extenderá rápidamente la pobreza y la miseria a la sociedad. En añadidura, dado el sobrecoste social que esta intervención supondrá para cada país, el comercio del petróleo se resentirá, puesto que los países se resistirán a compartir una materia tan esencial que tantos sacrificios les cuesta.

Ahora miren a su alrededor. ¿Con qué recursos cuenta su país? ¿Qué esfuerzo societario implicará su explotación autárquica? ¿Cómo le afectará a Vd. la miseria que viene, qué potencial tiene para resistir la próxima ola?

Se puede esbozar el caso de España como un caso tipo. Si se mantiene la forma de reaccionar que se ha demostrado durante estos primeros años de crisis energética, durante la próxima década España se apoyaría en su carbón autóctono. Las centrales eléctricas en activo serían principalmente las hidroeléctricas, las eólicas y las térmicas de carbón, las cuales permitirían mantener un nivel de suministro no muy inferior al actual, aunque el consumo caería considerablemente, con lo que no sería esperable grandes caídas de la red durante las próximas décadas. El problema es, como tantas veces hemos repetido, que la electricidad es sólo el 21% del consumo de energía final en la España de hoy. Para el resto de usos energéticos se convertiría el carbón nacional en hidrocarburo líquido usando el proceso de Fisher-Tropsch aunque se desperdicie en el camino el 50% de su energía. Como la producción sería insuficiente para cubrir la demanda actual, se restringiría progresivamente su uso, centrándose en la agricultura, el Ejército y los servicios esenciales, y se iría abandonando la automoción privada, sólo al alcance de los más pudientes. Eso haría hundirse la mayoría de la actividad económica actual del país y condenaría a una gran masa de la población a la pobreza y a sobrevivir en los límites más miserables de la sociedad. Un fenómeno que ya hemos descrito aquí: La Gran Exclusión. Con el tiempo, la organización social podría devenir un nuevo feudalismo.

¿Es esto inevitable? No, pardiez. No tenemos por qué seguir un camino tan triste. No es nuestro destino inexorable acabar esclavizados, ni mucho menos, como tampoco lo es el colapso de la sociedad o la extinción de la raza humana; definitivamente, no tenemos por qué acabar en el Apocalipsis. Pero si no tenemos cuidado nuestro destino puede ser muy poco brillante. Aún podemos evitarlo. Para ello el primer paso es el de reconocer la verdad, una verdad dura que hay que decir a la cara; y después pasar por fin de la idea a la acción. Pero rápido: ya no queda mucho tiempo.

[Fuente: The Oil Crash]

6 /

3 /

2014